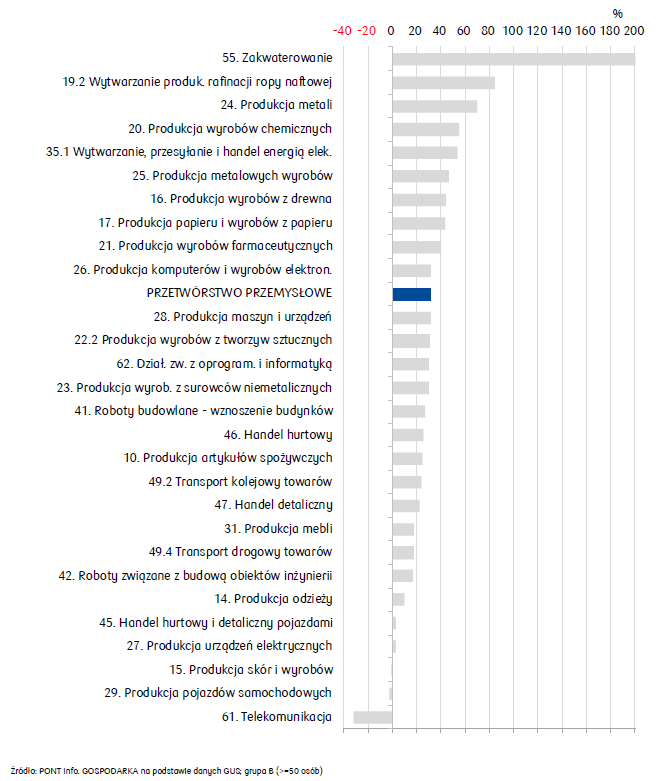

- PKD 10. Produkcja artykułów spożywczych: Zdecydowane wzrosty cen żywności spowodowały wzrost przychodów i zysków firm w 1q22. Jednocześnie nastąpił spadek dynamiki przychodów w 1q22 względem 4q21. Tempo wzrostu przychodów branży w 2q22 prawdopodobnie przyspieszy, jednak zyski mogą nie rosnąć już w tak znaczącym tempie jak dotychczas z uwagi na wzrastającą presję ze strony kosztów.

- PKD 14. Produkcja odzieży: W 1q22 przychody wzrosły o 9,8% r/r, a zysk netto o 141% r/r. W 2022 głównym czynnikiem ograniczającym krajową produkcję będzie zmniejszenie portfela zamówień jako efekt osłabienia popytu na odzież w kraju i za granicą.

- PKD 15. Produkcja skór i wyrobów ze skór wyprawionych: 1q22 przyniósł pogorszenie sytuacji. Przychody zmniejszyły się o 0,8% r/r, natomiast koszty wzrosły o 2,4% r/r. Spadek nastrojów konsumenckich i ograniczenie zakupów towarów, które nie są dobrami pierwszej potrzeby, będzie skutkować obniżeniem produkcji sprzedanej wyrobów skórzanych w najbliższych kwartałach o 2-3% r/r.

- PKD 16. Produkcja wyrobów z drewna: Trend wzrostu przychodów utrzymany w 1q22. Rentowność netto (ROS) wróciła do wysokiego poziomu 11,8%. Kluczowym wyzwaniem dla branży w 2h22 będzie wzrost cen surowca drzewnego oraz pozostałych kosztów prowadzenia działalności (energii, wynagrodzeń).

- PKD 17. Produkcja papieru i wyrobów z papieru: Branża osiągnęła w 1q22 rentowność netto na poziomie 8,7% (-0,6 pp q/q). Wysokie ceny papieru przyniosły większe zyski w segmencie PKD 17.1 i jednocześnie nasiliły presję kosztową dla producentów wyrobów z papieru (PKD 17.2). Nastroje w branży uległy pogorszeniu w związku z ogólnym osłabieniem koniunktury oraz narastającą presją kosztową.

- PKD 20. Produkcja chemikaliów i wyrobów chemicznych: Branża nadal poprawia wyniki. W 1q22 silnie wzrosły przychody (+10% q/q, +55% r/r), a jeszcze mocniej zysk netto (+19% q/q, +58% r/r). Po raz kolejny za wzrost wyników odpowiadały segmenty produkcji chemikaliów podstawowych (PKD 20.1), w tym głównie nawozów (PKD 20.15).

- PKD 21. Produkcja podstawowych wyrobów farmaceutycznych: Silny popyt na leki związany m.in. z pomocą Ukrainie sprzyjał wzrostowi przychodów w 1q22 (+40,4% r/r). 2q22 może przynieść wzrost produkcji sprzedanej branży o ok. 20% r/r. Ryzykiem pozostaje regularność dostaw półproduktów z Chin i Indii, skąd Polska kupuje substancje do produkcji leków.

- PKD 22.2. Produkcja wyrobów z tworzyw sztucznych: Branża w 1q22 wypracowała zysk netto na poziomie 2,14 mld zł (+39% q/q, +5% r/r), dzięki lepszej niż w poprzednim kwartale dyscyplinie kosztowej w warunkach drogich surowców. Wzrosła rentowność, ale była niższa niż jeszcze w 1h21 (ROS=8,5, +0,4 q/q, -2,2 r/r).

- PKD 23. Produkcja wyrobów z pozostałych surowców niemetalicznych: Branża należy do najbardziej energochłonnych branż przemysłowych i odczuwa skutki silnego wzrostu cen gazu i energii w 2021, wzmocnionego w 1q22 po wybuchu wojny w Ukrainie. W 1q22 zużycie energii stanowiło 8,7% kosztów ogółem działu (vs 2,7% w przemyśle przetwórczym). Wzrost kosztów osłabi wyniki finansowe producentów działu w kolejnych kwartałach 2022.

- PKD 24. Produkcja metali:1q22 był kolejnym dobrym okresem dla branży – przedsiębiorstwa zanotowały relatywnie wysoką rentowność na poziomie 6,9%. Częściowo był to efekt coraz wyższej wartości sprzedaży eksportowej, która stanowiła już 49% przychodów ze sprzedaży ogółem w 1q22. Było to możliwe dzięki słabemu złotemu i brakach stali na rynku europejskim w marcu.

- PKD 25. Produkcja metalowych wyrobów gotowych: W 1q22 wyniki branży nadal były bardzo dobre, mimo że był to trudny okres ze względu na silnie drożejące metale i surowce energetyczne. Rentowność branży nieco spadła, choć nadal utrzymuje się na poziomie wyższym niż w poprzednich latach i wyższym niż w przetwórstwie przemysłowym ogółem.

- PKD 26. Produkcja komputerów i wyrobów elektronicznych: 1q22 przyniósł wyraźną poprawę wyników, jednak w kolejnych kwartałach utrzymująca się silna bariera niedoboru surowców oraz przewidywany niższy portfel zamówień zagranicznych ograniczą wzrost produkcji. Wyzwaniem będą rosnące koszty związane z silnie drożejącą energią elektryczną.

- PKD 27. Produkcja urządzeń elektrycznych: 1q22 wyniki branży podobne r/r (zysk netto na poziomie 0,9 mld zł; przychody i koszty wzrosły nieznacznie ponad 3% r/r). Dotychczasowy dynamiczny rozwój branży będzie spowalniać w efekcie rosnących kosztów produkcji i coraz trudniejszego utrzymania łańcucha dostaw. Zmniejsza się też, napędzony w dużej mierze pandemią, popyt na dobra konsumpcyjne trwałego użytku.

- PKD 28. Produkcja maszyn i urządzeń:Dobre wyniki branży mimo obaw o wpływ wojny w Ukrainie na popyt na produkty sektora. Branża wypracowała wysoki wynik finansowy netto (+50% q/q) i poprawiła rentowność (ROS=6,7% vs 5,3% średnio w 2021) skutecznie przerzucając rosnące koszty na odbiorców.

- PKD 29. Produkcja pojazdów samochodowych i przyczep (bez motocykli): W 1q22 spadek przychodów przy braku redukcji kosztów miał niekorzystny wpływ na wyniki branży (wynik finansowy netto ponad 3-krotnie niższy r/r). Konflikt w Ukrainie zwiększył ryzyko niedoborów komponentów, co skutkowało znaczącym wzrostem cen surowców i tym samym kosztów produkcji. Jednocześnie, już uruchamiane w Polsce i planowane produkcje nowych modeli pojazdów pozwalają oczekiwać poprawy kondycji krajowej branży motoryzacyjnej.

- PKD 31. Produkcja mebli: Producenci mebli wypracowali dobry wynik w 1q22 - rentowność netto wzrosła do 5,6% (+0,9pp q/q). W obliczu wysokiej inflacji spodziewamy się przyhamowania inwestycji prywatnych i obniżenia skłonności konsumentów do zakupów dóbr trwałego użytku, co przy silnie rosnących kosztach może przełożyć się na uszczuplenie marż w branży w 2h22.

- PKD 35.1. Wytwarzanie, przesyłanie, dystrybucja i handel energią elektryczną: 1q22 był bardzo dobry dla branży elektroenergetycznej. Przychody zwiększyły się o 53,4% r/r, wynik finansowy netto osiągnął wartość 4,4 mld zł. Korzystnym wynikom w kolejnych kwartałach sprzyjać będą: oparcie wytwarzania o krajowy węgiel, wysokie ceny hurtowe energii elektrycznej przy stabilizacji cen praw do emisji CO2 na poziomie ok. 85 euro/t oraz wyższe w porównaniu z 2021 taryfy na energię elektryczną dla gospodarstw domowych.

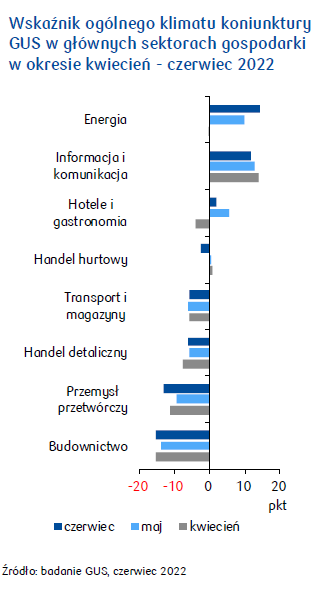

- PKD 41. Roboty budowlane związane ze wznoszeniem budynków: Wyniki budownictwa kubaturowego w 1q22 były słabsze wobec rekordowego 4q21, choć nieco lepsze niż rok temu. W kolejnych kwartałach budownictwo kubaturowe czeka spowolnienie z uwagi na możliwe osłabienie popytu (niepewność inwestorów), jak i wysokie koszty budowy - konsekwencje gospodarcze wojny w Ukrainie.

- PKD 42. Roboty związane z budową obiektów inżynierii lądowej i wodnej: W 1q22 branża odnotowała stratę 169 mln zł, związaną najpewniej z silnym wzrostem kosztów przy braku waloryzacji wcześniejszych umów. W kolejnych kwartałach 2022 jej wyniki będą słabe - trudność kalkulacji kosztów przy przewidywanym długim okresie wysokiej inflacji, powoduje ograniczanie inwestycji. Akceptacja KPO poprawia perspektywy firm ukierunkowanych na projekty ujęte w tym planie (m.in. infrastruktura dla transportu kolejowego i wodnego, stacje ładowania pojazdów).

- PKD 45. Handel hurtowy i detaliczny pojazdami samochodowymi: W 1q22 sprzedawcy samochodów notowali wynik finansowy lepszy niż w 4q21, ale już niższy niż rok wcześniej. Dobra koniunktura utrzyma się na rynku wtórnym. Natomiast sytuację w handlu nowymi samochodami będą osłabiać problemy koncernów motoryzacyjnych z bieżącą produkcją.

- PKD 46. Handel hurtowy (z wył. handlu pojazdami samochodowymi): W 1q22 dynamika przychodów utrzymała się na wysokim poziomie, choć nieco niższym w porównaniu z 4q21 (25,1% r/r vs 29% r/r). W strukturze przychodów największy udział miała sprzedaż paliw, metali, rud metali, drewna, wyrobów chemicznych. Sygnalizowane przez przedsiębiorstwa zmniejszenie portfela zamówień mogą skutkować mniejszymi zakupami półproduktów w hurtowniach.

- PKD 47. Handel detaliczny (z wył. handlu pojazdami samochodowymi): W 1q22 dynamika przychodów przyspieszyła w porównaniu z 4q21. Wysoka inflacja ograniczająca dochody rozporządzalne w ujęciu realnym obniży dynamikę konsumpcji w 2022. Oczekiwać można hamowania sprzedaży szczególnie w kategoriach dóbr trwałych (sprzęt rtv, agd, meble), zwłaszcza w sytuacji wyższych stóp procentowych utrudniających pozyskanie finansowania zewnętrznego.

- PKD 49.2. Transport kolejowy towarów: W 1q22 negatywnie na rentowność branży wpłynął znaczący wzrost wielu rodzajów kosztów. W najbliższej przyszłości dużym wyzwaniem dla polskich kolei będzie, spowodowana przez konflikt w Ukrainie, zwiększona potrzeba obsługi transportu i przeładunku części ukraińskiego eksportu i importu.

- PKD 49.4. Transport drogowy towarów: Sytuacja ekonomiczno-finansowa transportu drogowego w 1q22 była dobra, jednak zysk netto obniżył się o 11,0% q/q, do 837 mln zł. Nieco wolniejsze tempo wzrostu gospodarczego w 2022 spowolni wzrost popytu na usługi transportowe. Utrzymuje się znaczna niepewność w związku z wojną w Ukrainie i pandemią.

- PKD 55. Zakwaterowanie:Tegoroczny sezon jest trudny dla hoteli - oczekiwana na początku roku poprawa sytuacji branży wraz ze znoszeniem obostrzeń covidowych została wyhamowana wraz z inwazją Rosji na Ukrainę i jej negatywnymi konsekwencjami gospodarczymi – wysoką inflacją i pogorszeniem nastrojów konsumenckich, przekładającym się na spadek popytu na usługi hotelarskie.

- PKD 61. Telekomunikacja: Dobra sytuacja firm telekomunikacyjnych i stabilny rozwój branży. Wzrasta znaczenie zaawansowanych technologii, rośnie świadomość przedsiębiorstw o kluczowej roli technologii w uzyskiwaniu przewagi konkurencyjnej; planowane przyspieszenie rozbudowy infrastruktury cyfrowej.

- PKD 62. Działalność zw. z oprogramowaniem i informatyką: W 1q21 wzrost rynku (przychody +30% r/r; wynik 1,5 mld vs 0,8 mld zł w 1q21). Firmy dobrze sobie radzą zarówno w kraju, jak i na rynkach zagranicznych. Przyspieszona, zarówno przez pandemię, jak i wojnę w Ukrainie, transformacja cyfrowa gospodarki oraz wciąż niskie nasycenie usługami IT stwarza przestrzeń do dalszego dynamicznego rozwoju branży.