- 1h21 przebiegł pod znakiem szybko rosnących pustostanów (zwłaszcza w warszawskim CBD), wysokiej nowej podaży w stolicy oraz stabilizacji czynszów.

- Sentyment rynkowy powoli poprawia się, popyt brutto przestał spadać, a na wiodących rynkach zagranicznych mimo nadal szerokiego wykorzystania modelu pracy hybrydowej odnotowano pozytywną absorpcję.

*****

- Na koniec 1h21 zasoby nowoczesnych powierzchni biurowych w Warszawie oraz na ośmiu głównych rynkach regionalnych przekroczyły 11,0 mln m2.

- Udział Warszawy w zasobach w kraju wyjątkowo wzrósł r/r z 50,4% do 50,7%. W najbliższych kwartałach przewidujemy powrót do stopniowego osłabienia pozycji stolicy.

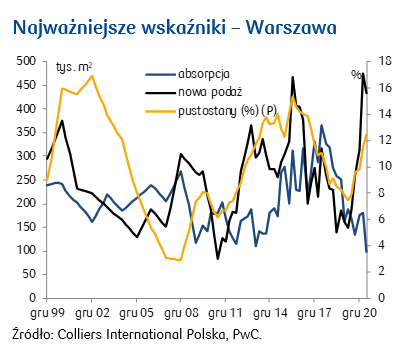

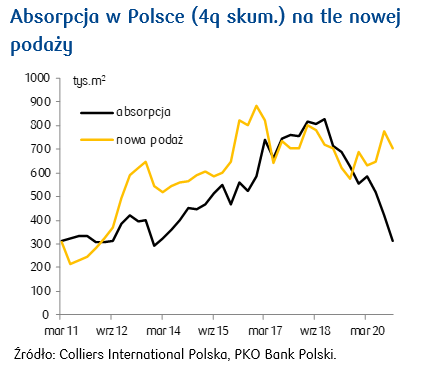

- W 1h21 nowa podaż powierzchni biurowych w kraju wyniosła blisko 353 tys. m2 (+25% r/r). Wzrost podaży po części wynika z relatywnie niskiej bazy w 2q20 w wyniku opóźnień wywołanych przez Covid-19, jak i nagromadzeniem projektów oddawanych do użytku w Warszawie. Podaż w 1h21 była zdominowana oddawaniem realizowanych od dawna obiektów w warszawskim CBD.

- Wzrost podaży w stolicy wyniósł 111% r/r. Na rynkach regionalnych kolejny rok utrzymały się spadki podaży (-28% r/r). Plany deweloperów dla Warszawy wskazują, że po 1h22 można oczekiwać głębokiego, kilkuletniego regresu w nowej podaży w stolicy, nawet do poziomu ok. 100 tys. m2 w 2023.

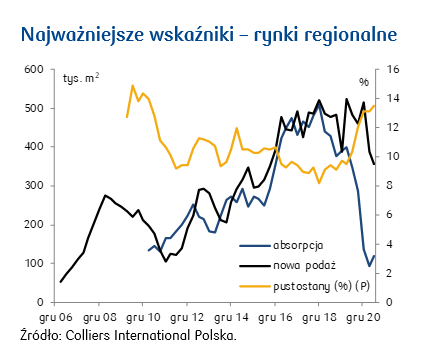

- Nowa podaż na rynkach regionalnych mimo zapaści w absorpcji nadal rozwija się. Plany deweloperów wskazują wysoką podaż aż do końca 2023. Rynkami, które w najbliższych dwóch latach będą musiały zmierzyć się z narastającą podażą są Łódź oraz Katowice. Ograniczenie nowej podaży na rynkach regionalnych w wyniku narastających pustostanów nastąpi ze zdecydowanym opóźnieniem.

- W 1h21 absorpcja w kraju wyniosła zaledwie ok. 100 tys. m2, po spadku o 48,8% r/r. Tym samym absorpcja w 1h21 kształtowała się niemal 200 tys. m2 poniżej średniej z pierwszej połowy lat 2017-20 (293 tys. m2) oraz była najniższa od co najmniej 10 lat.

- Wskaźnik wyprzedający, jakim jest powierzchnia najmu brutto za 2q21, pozostaje na obniżonym poziomie, lecz w porównaniu z 2q21 spadek wyniósł zaledwie 0,6% (spadając o 28% w stolicy rosnąc natomiast w regionach o 46%).

- Ze strony najemców rośnie presja do zawierania bardziej elastycznych dla nich umów (krótszych niż 5 lat) oraz z zagwarantowaną możliwością podnajmu części powierzchni.

- Na wiodących rynkach europejskich oraz USA wzrost współczynnika pustostanów został zahamowany w 2q21 i odnotowano tam minimalnie dodatnie absorpcje. Są to często rynki z niższą partycypacją pracy w biurze w modelu pracy hybrydowej, niż w Polsce. Dobre wyniki dla wiodących rynków mogą wskazywać na potencjał odbicia w Polsce w najbliższych kwartałach.

- Obserwując szerszy kontekst pozostajemy stosunkowo optymistyczni odnośnie potencjału dalszej absorpcji zarówno na rynku stołecznym, jak i na rynkach regionalnych. Słaby wynik absorpcji w Warszawie za 2q21 jest prawdopodobnie zdarzeniem jednorazowym.

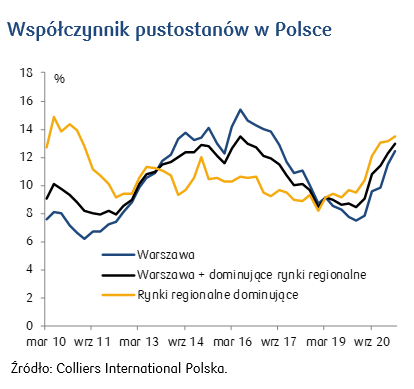

- Współczynnik pustostanów na koniec 1h21 na analizowanych rynkach wyniósł 12,9%. Licząc r/r współczynnik pustostanów wzrósł o rekordowe (od początku badań w 2011) 386 pb. Pustostany, które jeszcze w 2q20 były zdecydowanie poniżej trendu na koniec 2q21 są zdecydowanie powyżej średniej z lat 2017-20 (10%). Wzrost pustostanów trwa nieprzerwanie od pięciu kwartałów, dynamika przyrostu pustostanów na razie nie wyhamowuje w stolicy, lecz poprawia się na rynkach regionalnych.

- W warszawskim CBD do polowy 2022 odnotujemy dosyć odczuwalny wzrost współczynnika pustostanów. Może się on zbliżyć do poziomu z 2016. Po wyhamowaniu nowej podaży sytuacja w Warszawie, zwłaszcza w CBD, będzie poprawiać się. Mimo obecnych wzrostów pustostanów w stolicy, w perspektywie średniookresowej to na rynkach regionalnych sytuacja będzie trudniejsza. Obok Łodzi, rynkiem z narastającymi nierównowagami będą Katowice. Na pozostałych rynkach regionalnych również przewidujemy szybki wzrost pustostanów, wyjątkiem będzie Poznań, gdzie pustostany powinny lekko spadać. Jeżeli deweloperzy, zwłaszcza w regionach, nie dostosują się do nowej rzeczywistości pracy hybrydowej, można oczekiwać długotrwałego okresu rosnących pustostanów.

- W 2q21 referencyjne czynsze efektywne, jak i wywoławcze pozostały stabilne na wszystkich rynkach. W całej 1h21 czynsze spadły jedynie w Trójmieście (efektywne o ok. 3,5%).

- W rzeczywistości spadki czynszów efektywnych są głębsze od tych raportowanych przez agencje, w praktyce nie wszystkie ulgi czynszowe są uwzględniane w kalkulacji czynszów efektywnych.

- Spadki czynszów zarówno na rynku polskim, jak i na wiodących rynkach zagranicznych dotychczas były bardzo ograniczone lub wręcz nieistniejące. Jest to sytuacja bardzo różna do tej jaka miała miejsce po kryzysie w roku 2008. Po części jest to prawdopodobnie wynikiem wystąpienia silnych bodźców inflacyjnych jako efektu ekspansji monetarnej i fiskalnej, jak i efekt przyjęcia przez zarządców obiektów optymistycznego scenariusza powrotu pracowników po pandemii.

- Obecnie w stolicy przewidujemy stabilizację czynszów, ewentualnie niewielkie spadki. W perspektywie najbliższych 2-3 lat nasza prognoza czynszów na rynkach regionalnych wskazuje zauważalne spadki, zwłaszcza czynszów efektywnych.

- Hot desking w połączeniu z utrwaleniem się modelu pracy hybrydowej może trwale zmniejszyć zapotrzebowanie na biura (mierząc to powierzchnią na jednego pracownika biurowego).

- Z drugiej strony obecne trendy w projektowaniu przestrzeni przewidują więcej miejsca na pracę grupową oraz na relaks i dobrostan pracownika, w tym do pracy w skupieniu, co przekłada się na zwiększenie popytu na powierzchnię.

- Rozwój sektora BPO/SSC w dobie rosnącej informatyzacji i wirtualizacji procesów biznesowych może znacznie przyspieszyć. Polska dotychczas była jednym z głównych beneficjentów tych procesów. Przypuszczamy, że w erze post Covid-19 rola Polski będzie rosła, zwłaszcza w obliczu słabości wielu krajów zachodnich, gdzie powrót do biur był zdecydowanie wolniejszy niż w Polsce.

- Zagrożeniem pozostaje słaba sytuacja demograficzna w Polsce, obecnie weszliśmy w okres rekordowego spadku liczby osób w wieku 20-55. W krótkim okresie braki kadrowe będą mogły być uzupełnione jedynie poprzez imigrację do Polski. Jednocześnie należy brać pod uwagę nadal relatywnie niskie nasycenie polskiego rynku pracy stanowiskami wykonywanymi z biura oraz fakt, że od wielu lat wzrost miejsc pracy był w tych sektorach stosunkowo silny.

- W perspektywie drugiej połowy przyszłej dekady powierzchnia starych zasobów biurowych wyłączanych powoli z użytkowania zacznie maleć. Stopniowe wygasanie procesu przenoszenia pracowników do nowoczesnych zasobów biurowych będzie miało długofalowy negatywny wpływ na absorpcję.

- Zasoby biurowe w polskich miastach regionalnych są w znacznym stopniu wykorzystywane do eksportu usług. Popyt na takie usługi jest wrażliwy na poziom wynagrodzeń w polskiej gospodarce. Długotrwały wzrost wynagrodzeń może ograniczyć konkurencyjność polskich pracowników biurowych sektora BPO/SSC, ograniczając popyt na powierzchnie biurowe w tym segmencie.