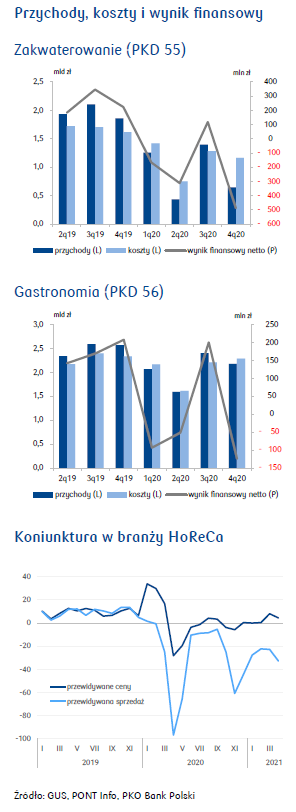

Skala problemów w branży HoReCa jest znacznie większa niż w pozostałych branżach, w tym usługowych. W 4q20 stopa rentowności branży hotelarskiej wyniosła -83,6%, a branży gastronomicznej -6,0%. Przychody były odpowiednio o 65 i 15% niższe r/r (firmy >49 zatr.). Według Izby Gospodarczej Hotelarstwa Polskiego do 17% wzrosła w marcu 2021 liczba zamkniętych hoteli, a 8 na 10 otwartych obiektów zanotowało średnie obłożenie znacznie poniżej progu rentowności. Nastroje 62% ankietowanych hotelarzy są w marcu 2021 bardziej pesymistyczne (+10pp) niż przed miesiącem. W raporcie Corona Mood firmy Gfk podano, że 8% lokali gastronomicznych zostało zlikwidowanych, a 25% zawiesiło działalność. Z kolei Briefly podaje, że tylko 5% lokali zdołało całkowicie zmienić profil działalności (np. wynajmując powierzchnię lokali do pracy biurowej, na szkolenia czy warsztaty, zakładając własne piekarnie, otwierając sklepy delikatesowe czy sprzedając swoje dania jako garmażerkę). Zdaniem Izby Gospodarczej Gastronomii Polskiej po zdjęciu ograniczeń może nie otworzyć się co 5-6. restauracja – czyli ok. 10-15 tys. firm zniknie z rynku. Słabo radzą sobie restauracje z wyższej półki, w reprezentacyjnych lokalizacjach, często nastawione na klientów biznesowych czy turystów.

Wydaje się, że strategia przejęć i wzrostu ogranicznego jest obecnie możliwa tylko w przypadku wąskiej grupy najsilniejszych kapitałowo sieci hoteli i restauracji. Obecna sytuacja stwarza jednak duże szanse dla inwestorów z innych branż, biorąc pod uwagę dużą płynność, niskie stopy procentowe i oczekiwane silne odbicie popytu. Część firm czas pandemii wykorzysta na inwestycje, przejmując zamknięte lokale i przenosząc się do lepszych lokalizacji. Niektórzy najemcy gastronomiczni deklarują przeniesienie lokali z centrów handlowych na rzecz ulic handlowych. Część hoteli wypoczynkowych rozszerza zakres działalności o usługi medyczne (np. fizjoterapia) i spa, oferuje wyjazdy lecznicze lub staje się podwykonawcami usług noclegowych dla hoteli typu medi & spa. Podmioty o dobrej sytuacji finansowej deklarują zakupy hoteli i pensjonatów wystawianych na sprzedaż, często są to oferty atrakcyjne finansowo ze względu na złą sytuację finansową dotychczasowych właścicieli.

Warto również zauważyć, że niektóre segmenty sektora HoReCa w trakcie pandemii zyskały na popularności. Dotyczy to m.in. branży zamawiania posiłków z dostawą. Badanie firmy Stava szacuje rynek dostaw posiłków na 9,5 mld zł w 2020 (+42% r/r) i prognozuje osiągniecie 8,8 mld zł w 2021. Popularność zyskują też diety pudełkowe – w tym catering działający nawet w niewielkich miastach. Wg szacunków w 2020 zamówiono ok. 35 mln całodziennych zestawów posiłków o wartości w przybliżeniu 2 mld zł, wstępne szacunki za 1q21 wskazują na wzrost liczby zamówień o ok. 45% r/r. W całym 2020 powstało prawie 200 nowych cateringów dietetycznych, a ok. 60 firm zaprzestało działalności, w 1q21 pojawiło się ponad 100 nowych firm, w wyniku czego na rynku jest obecnie ponad 850 firm cateringowych. Wydaje się, że konsolidacja jest naturalnym kierunkiem rozwoju tego rynku.

Prawdopodobnie wraz z odmrożeniem działalności gospodarczej, powrotem konsumentów do gastronomii i podróży, popyt na te usługi będzie w krótkim terminie przewyższał obniżoną podaż. Marże na tej działalności mogą w krótkim okresie być bardzo wysokie, co może zachęcać do zwiększania skali działalności i wejście na rynek nowych inwestorów. Strategia grow or die może już wkrótce okazać się w niektórych segmentach HoReCa strategią dominującą.