Kredyt lub pożyczka ze stałą stopą procentową przez 5 lat

Jeżeli chcesz mieć pewność, że oprocentowanie kredytu lub pożyczki hipotecznej nie zmieni się przez 5 lat (ze względu na zmianę WIBOR), to może zainteresuje Cię kredyt ze stałą stopą.

Po tym okresie kredyt będzie oprocentowany z wykorzystaniem WIBOR. Wysokość Twoich rat będzie zatem zależna od jego wysokości.

Masz jednak możliwość zmiany sposobu oprocentowania

Jeśli złożysz wniosek i podpiszesz aneks do umowy kredytu, będziesz mógł ponownie korzystać ze stałej stopy bazowej na nowych warunkach przez kolejne 5 lat.

Wysokość stałej stopy procentowej ustala się jako suma 5-letnia stałej stopy bazowej i marży banku.

Pamiętaj! W okresie obowiązywania 5 letniej stałej stopy bazowej nie możesz:

Mam już kredyt lub pożyczkę hipoteczną i chcę zmienić jego oprocentowanie

Chcesz zmniejszyć przez 5 lat ryzyko zmienności stopy procentowej?

Możesz zmienić sposób oprocentowania swojego kredytu lub pożyczki hipotecznej ? Pożyczka hipoteczna oraz kredyt hipoteczny MIX nie dotyczy umów zawartych z PKO Bankiem Hipotecznym SA na stałą stopę przez 5 lat. Po tym czasie automatycznie powróci oprocentowanie zmienne z wykorzystaniem WIBOR. Wtedy możesz ponownie złożyć wniosek o zmianę na oprocentowanie z wykorzystaniem stałej stopy na nowych warunkach na kolejne 5 lat.

Wystarczy, że podpiszesz aneks do swojej umowy on-line lub w dowolnym oddziale banku, bez żadnych dodatkowych opłat.

Możesz zmienić sposób oprocentowania, jeżeli? Nie dotyczy kredytów w walucie obcej. Istnieje możliwość zmiany sposobu oprocentowania, gdy do końca okresu spłaty zostało mniej niż 5 lat, w przypadku gdy walutą kredytu jest inna waluta niż PLN i jednocześnie został złożony wniosek o zmianę postanowień umowy kredytu/pożyczki w zakresie przewalutowania na PLN i zmiany sposobu oprocentowania kredytu/pożyczki oraz podpisany aneks w tym zakresie. O szczegóły spytaj pracownika banku. :

- kredyt jest w PLN

- kredyt/pożyczka zostały wypłacone w całości

- płacisz raty w terminie

- zostało Ci nie mniej niż 5 lat do końca okresu spłaty (od dnia zawarcia aneksu)

- na dzień złożenia wniosku o przejście na stałą stopę do spłaty pozostały co najmniej 64 raty.

Kredytu z oprocentowaniem stałym, w okresie gdy kredyt jest oprocentowany wg stałej stopy procentowej, nie możesz spłacić innym kredytem hipotecznym w naszym banku o oprocentowaniu: zmiennym i okresowo stałym, w którym stała stopa proc. obowiązuje krócej niż 5 lat

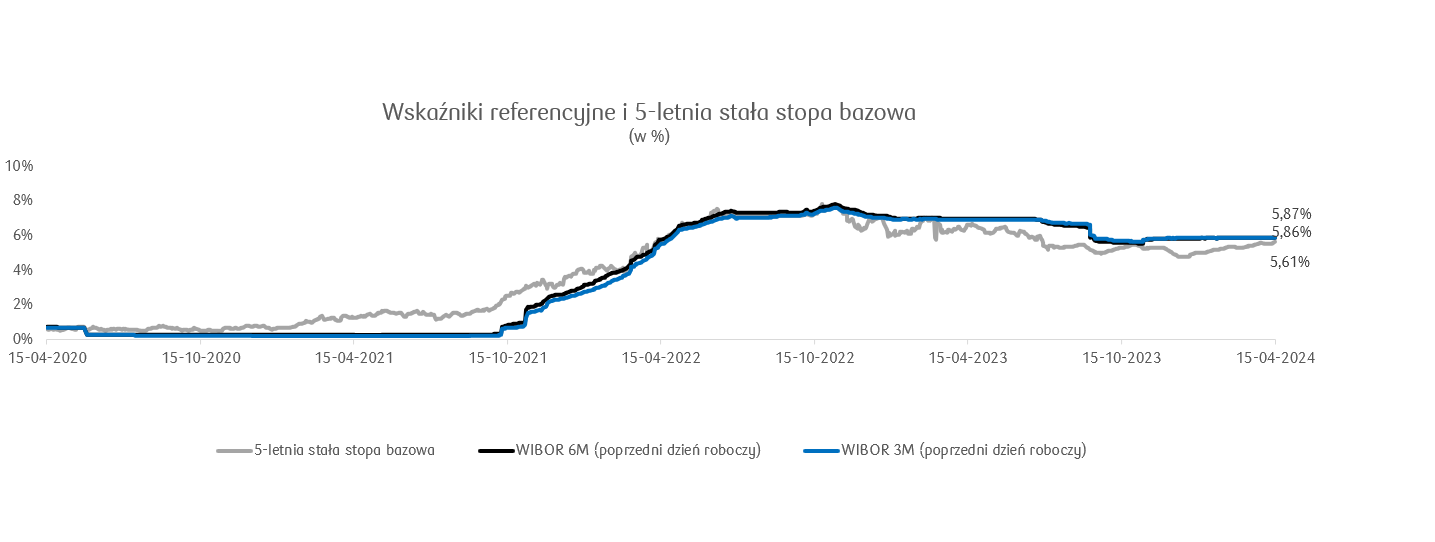

Wskaźniki referencyjne i 5-letnia stała stopa bazowa (w %)

Sprawdź dotychczasowe wysokości WIBOR i 5-letniej stałej stopy bazowej w przykładowym okresie 15.04.2020 r. – 15.04.2024 r. i rozważ wybór sposobu oprocentowania kredytu

Przy podejmowaniu decyzji weź pod uwagę ryzyka i konsekwencje jakie wynikają z oprocentowania z wykorzystaniem WIBOR lub stałej stopy.

Szczegółowe informacje znajdują się w Informacji o stałej stopie i Informacji o ryzyku

Prezentowane poniżej wartości wskaźników referencyjnych oraz 5-letniej stałej stopy bazowej stanowią jedynie dane historyczne, mogą w przyszłości przyjmować zupełnie inne wartości oraz podlegać istotnym wahaniom, zależnym m.in. od kształtowania się poziomu inflacji, stóp referencyjnych NBP oraz zmian wartości PKB (produktu krajowego brutto).

Pamiętaj, że wysokość stałej stopy bazowej określa bank, zaś wskaźnik referencyjny WIBOR administrator tego wskaźnika, którym aktualnie jest GPW Benchmark S.A.

Dokumenty do pobrania

Sprawdź szczegółowe informacje o stałej stopie procentowej dla kredytu Własny Kąt hipoteczny lub zapytaj w placówce PKO Banku Polskiego.

PKO Bank Polski przy oferowaniu kredytów hipotecznych może występować jako kredytodawca albo jako powiązany pośrednik kredytu hipotecznego – PKO Banku Hipotecznego SA. PKO Bank Polski jako powiązany pośrednik kredytu hipotecznego działający wyłącznie w imieniu i na rzecz jednego kredytodawcy PKO Banku Hipotecznego SA wykonuje czynności pośrednika kredytu hipotecznego związane ze sprzedażą kredytu hipotecznego PKO Banku Hipotecznego SA, w tym obejmujące przygotowanie dokumentacji wymaganej dla udzielenia kredytu, przekazywanie klientowi wszelkich przed umownych informacji, w tym o decyzji kredytowej, zawieranie umowy o kredyt.

Wniosek o kredyt Własny Kąt hipoteczny składany jest do obu banków, a rozpatrywany jest w pierwszej kolejności przez PKO Bank Hipoteczny. Informacja, który z banków (PKO Bank Hipoteczny czy PKO Bank Polski) będzie mógł być stroną umowy kredytu, przekazywana jest w decyzji kredytowej.

Standardowym zabezpieczeniem kredytu/pożyczki jest hipoteka na finansowanej lub innej nieruchomości oraz przelew wierzytelności pieniężnej z umowy ubezpieczenia od ognia i innych zdarzeń losowych nieruchomości.

W przypadku kredytu lub pożyczki z oprocentowaniem zmiennym ze stałą stopą procentową w 5-letnim okresie oprocentowania, wysokość raty może być okresowo wyższa, niż gdyby była ona obliczana na podstawie bieżącego wskaźnika WIBOR. Udzielenie kredytu/pożyczki zabezpieczonej hipoteką zależy od pozytywnej oceny zdolności kredytowej. Kredyt z oprocentowaniem zmiennym jest związany z ryzykiem zmiany stopy procentowej, w tym istotnej zmiany lub zaprzestania opracowywania wskaźnika referencyjnego – wzrost wartości wskaźnika referencyjnego, istotna zmiana lub zaprzestanie opracowywania i zastąpienie go zamiennikiem wskaźnika referencyjnego albo alternatywnym wskaźnikiem referencyjnym albo wewnętrzną stopą procentową stosowaną w rozliczeniach z klientami mogą skutkować wzrostem wysokości odsetkowej części raty kredytu.

Udzielenie kredytu jest uzależnione od posiadania zdolności kredytowej

...

...

...

...

...